Step1.

投資標的選擇

選對標的股票,投資權證等於成功了一半。

在挑選標的股票時,原則上以短期內上漲或下跌機率高者優先,看多可買進認購權證,看空則可買進認售權證。

在挑選標的股票時,原則上以短期內上漲或下跌機率高者優先,看多可買進認購權證,看空則可買進認售權證。

Step2.

判斷標的未來可能出現波段或震盪走勢

依投資者個人對於未來股價走勢及看法來選擇標的股,若標的股價起伏不大,權證可能因時間價值減損而出現虧損。

Step3. 選擇適合權證的7個條件

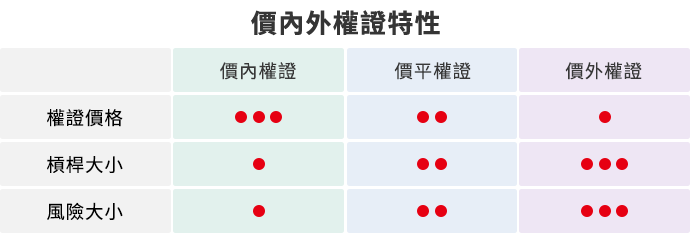

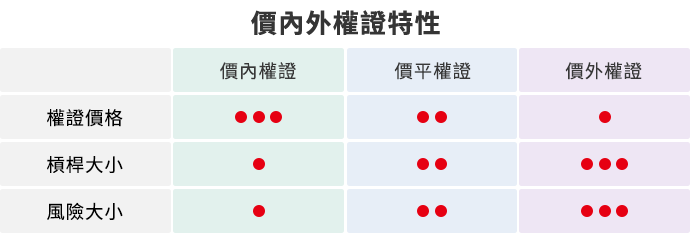

價內外程度選擇

就價內外程度而言,當投資者預期未來股價將有一波行情時,可選擇槓桿較大的價外權證,行情來臨時則可獲取最大報酬;如果投資者預期未來股價可能出現大幅震盪的走勢,這時可挑選價格反應比較敏感的價平權證。

一般來說,若看好標的股票的長期走勢,價內權證因時間價值減損較低,會是較好的選擇,且相較於價平、價外權證而言,價內的權證槓桿倍數雖較低,但通常仍優於融資。

一般來說,若看好標的股票的長期走勢,價內權證因時間價值減損較低,會是較好的選擇,且相較於價平、價外權證而言,價內的權證槓桿倍數雖較低,但通常仍優於融資。

距到期日遠近影響

就距到期期間長短而言,短天期的權證槓桿大,但時間價值減損也會較快;反之,長天期的權證槓桿雖較小,但時間價值減損較慢。

建議投資人可購買距到期日2個月以上的權證,且盡量短線操作,以免付出過多的時間價值成本。

建議投資人可購買距到期日2個月以上的權證,且盡量短線操作,以免付出過多的時間價值成本。

流動性是否充足

當權證在市場的流動性不足時,可能影響投資人的進出,進而產生不必要的成本與損失,故選擇流動性較佳的權證,才能達到一定的保障效果。挑選權證時,應該觀察該檔權證內外盤的掛單量是否足夠,以及價差不宜過大、流動性佳的權證才是好的投資標的。

永豐金權證堅守提供合理的報價與充足的流動性,深受權證投資人信任。

永豐金權證堅守提供合理的報價與充足的流動性,深受權證投資人信任。

隱含波動率高低

隱含波動率為權證實際市場價格代入定價公式所反推的值,因是隱含在權證價格裡的波動率,故稱為隱含波動率。表示投資人對標的股價未來波動性的預期,也可用以評估權證價格合理性,由於此預期會因不同時間點而有所差異,使得在不同時間點所發行的同標的權證,其隱含波動率也會有所差異。

隱含波動率越高,權證價格也會越高;反之,隱含波動率越低,權證價格亦會越低。但並非隱含波動率越低越好,投資人應考量該券商造市品質,以及是否能提供穩定波動率,故優先選擇優良造市商是最重要的。

隱含波動率越高,權證價格也會越高;反之,隱含波動率越低,權證價格亦會越低。但並非隱含波動率越低越好,投資人應考量該券商造市品質,以及是否能提供穩定波動率,故優先選擇優良造市商是最重要的。

買賣價差選擇

買賣價差 = 委賣價 - 委買價。

買賣價差為權證一買一賣中間的價差,此價差將是投資人所交易的成本,有些投資人會挑委賣價最低的權證購買,但卻忽略委買價的價格,賣出權證時可能會花掉更多的成本。而投資人又很難評估此價差是否合理,因此,可由買賣價差比來評估。

買賣價差比 = (委賣價 - 委賣價)/委買價。

透過此公式可計算每檔權證買賣價差比,進而選擇價格更合理的權證。

買賣價差為權證一買一賣中間的價差,此價差將是投資人所交易的成本,有些投資人會挑委賣價最低的權證購買,但卻忽略委買價的價格,賣出權證時可能會花掉更多的成本。而投資人又很難評估此價差是否合理,因此,可由買賣價差比來評估。

買賣價差比 = (委賣價 - 委賣價)/委買價。

透過此公式可計算每檔權證買賣價差比,進而選擇價格更合理的權證。

槓桿倍數大小

以小博大是權證很重要的特性之一,此點對於極度看好標的股後市行情,並欲以有限資金取得最大風險暴露值的投資人而言,更形重要。槓桿倍數越高,若投資人所選取標的出現明顯漲幅,則可提供倍數以上報酬率,通常而言,價外權證的槓桿倍數高於價平與價內權證,但槓桿效果,其背後隱含之另一層意義即為風險程度之高低。

高槓桿操作工具基本上伴隨著較高的操作風險,然而此風險的控管仍可透過明確停損機制設定,並嚴格執行來加以控制,此觀念普遍應用於任何金融市場之操作。

高槓桿操作工具基本上伴隨著較高的操作風險,然而此風險的控管仍可透過明確停損機制設定,並嚴格執行來加以控制,此觀念普遍應用於任何金融市場之操作。

優良造市商影響

挑選權證,除了上述幾點外,優良且具有良好信譽的造市商,也是挑選過程中重要地環節。良好的權證流動量提供者,重視權證造市品質, 包含:

- 隱含波動率要穩定

- 買賣價差比要小

- 掛單量充足,且投資人須注意發行券商造市穩定度,投資才能更有保障